一.公司簡介

成立於 2003 年,為台積電價值鏈聯盟 (VCA) 成員,主要營業項目為IC設計服務, 擅長高複雜度與高階製程晶片。終端產品應用領域包含AI人工智慧/高效能運算/通訊網絡設備、消費性電子產品 (高解析度電視、數位相機、娛樂系統、行動寬頻等), 以及利基型產品(遊戲機、醫療設備與監視系統等)。

二.第三季營運

1.3Q22營收 35.51 億元,QOQ+19.36%,YOY+38.81%,GM 31.85%,季減 2.75 個百分點,年減 0.37 個百分點,OPM 15.97%,季減 3.17 個百分點,年減 0.65 個百分點,EPS 6.2 元。

(1)營收部分低於原先預期40億元,主因為 : 1)受限ABF載板產能吃緊、2) 部分NRE 款項遞延認列至4Q22

(2)毛利部分,3Q22 GM31.7%,相較2Q22低(36.45%),其原因為 : 1)相較於第二季,毛利較高的NRE比重下降、毛利較低的美系客戶量產(MP)專案放量,營收佔比較高、2) 新增基板及測試供應商 (3037欣興與另一間,共兩間),認列一次性新產線測試成本 。

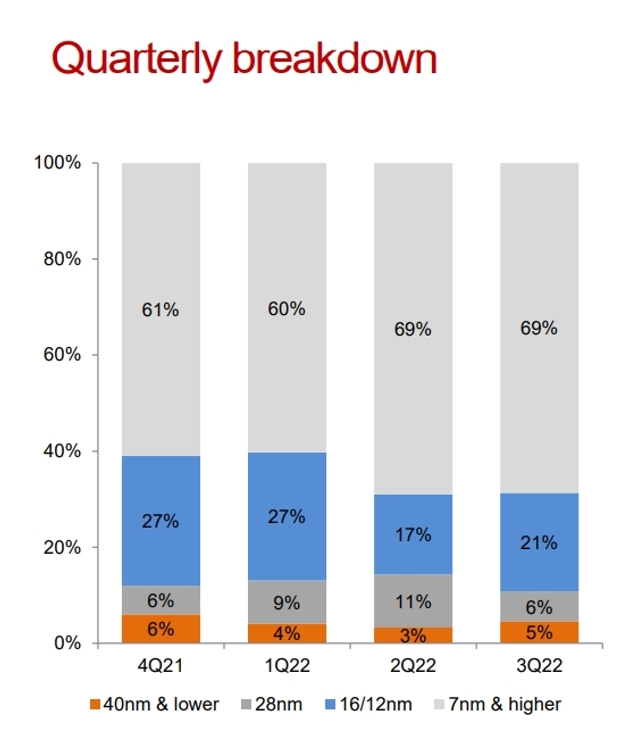

2.製程比重來看,7nm 以下的比重佔約 70%,12/16nm 營收比重 21%,28nm 6%,及其餘 40nm。 (7+12+16 FINFET先進製程占比營收9成)

(資料來源 : 世芯)

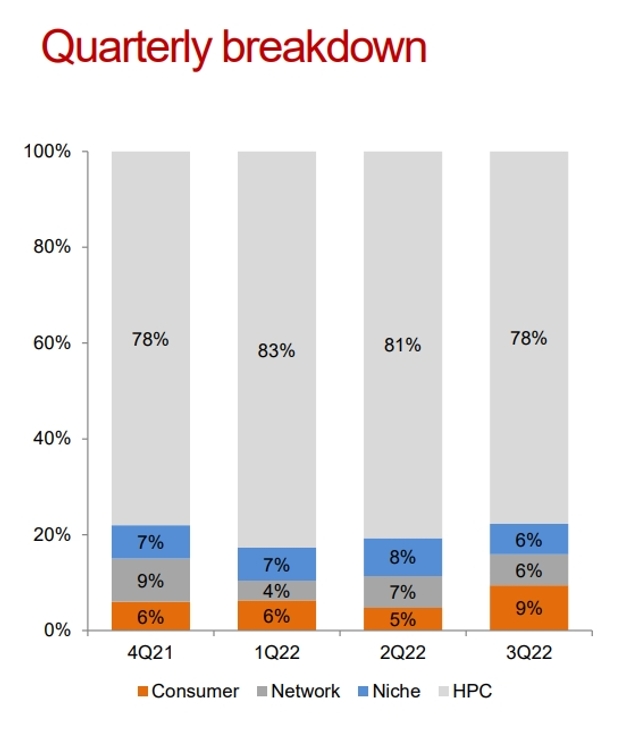

3.終端應用來看,HPC佔78%, Network佔6%,利基型佔6%,消費型電子佔9%。

(資料來源 : 世芯)

4.地區占比來看,北美 : 39%,亞太含中國 : 38%,日本 : 14%,其他(中東、歐洲) : 9%。 3Q22 中國營收比重已降至26%,北美地區營收比重提升至近4成。

(資料來源 : 世芯)

三.第四季與未來展望

1.展望第四季,公司表示,載板的影響會遞延至11月,因此10月營收小幅減少,但11/12 月營收將攀升,4Q22 營收將創高,法人預估QOQ+>40%。

2.前三季受到ABF載板供應問題終於獲得緩解,新增兩間ABF供應商(+3037與另一間),且原有的供應商(8046南電)良率也持續提升下, 世芯ABF載板供應商已提升至 3家 ,未來供給不再是問題。另外,得台積電支持,2023年取得CoWoS 產能不再像今年這樣吃緊。

3.2023年AWS晶片將大幅出貨,貢獻營收將為今年的 2-3 倍。但AWS 晶片產品成本較高(如:第三方 IP 授權、EUV 光罩及載板) ,將拖累毛利率,23 年預估世芯毛利率降低(約27-29%)

4.車用產品部分,管理層亦重申看好電動車廠積極投入自研 ASIC 晶片,目前在中國與美國市場都有不錯的斬獲,公司在ADAS 與車用資料中心兩應用領域已獲車廠接觸,部分設計案即將開展,2023 年以NRE營收為主,2024 年起將成為公司另一個主要成長動能。

四.BIS 禁令影響甚微:

世芯-KY 來自於中國營收在 3Q22 佔 26%,但目前僅有一個客戶的委託設計(NRE)案子需要送審(應該是壁仞科技),約佔營收 1-2%。管理曾表示,未來會繼續做中國生意,但會集中資源做非中國客戶,且會將中國客戶的整體營收貢獻度控制在10%內,避免集中及政治風險。

五.法人評價:

考量

1.ABF載板供應商提升至3家,緊缺問題不再,預估4Q22營收QOQ+>40%。

2.BIS 禁令對世芯影響甚微(約1-2%),但股價急遽下跌,有錯殺疑慮。

3.23年在載板供應限制解除、獲得台積電CoWoS產能支持,加上北美客戶(亞馬遜AWS)放量,營收將大幅成長。

4.HPC/AI 產業趨勢正向,且部分客戶持續外包設計服務,未來幾年成長動能仍強。

5.電動車廠積極投入自研 ASIC 晶片,公司在ADAS 與車用資料中心兩應用領域已獲車廠接觸,部分設計案即將開展。

法人給予世芯2022/23年EPS分別為27.29/40.1元。