一.公司簡介 :

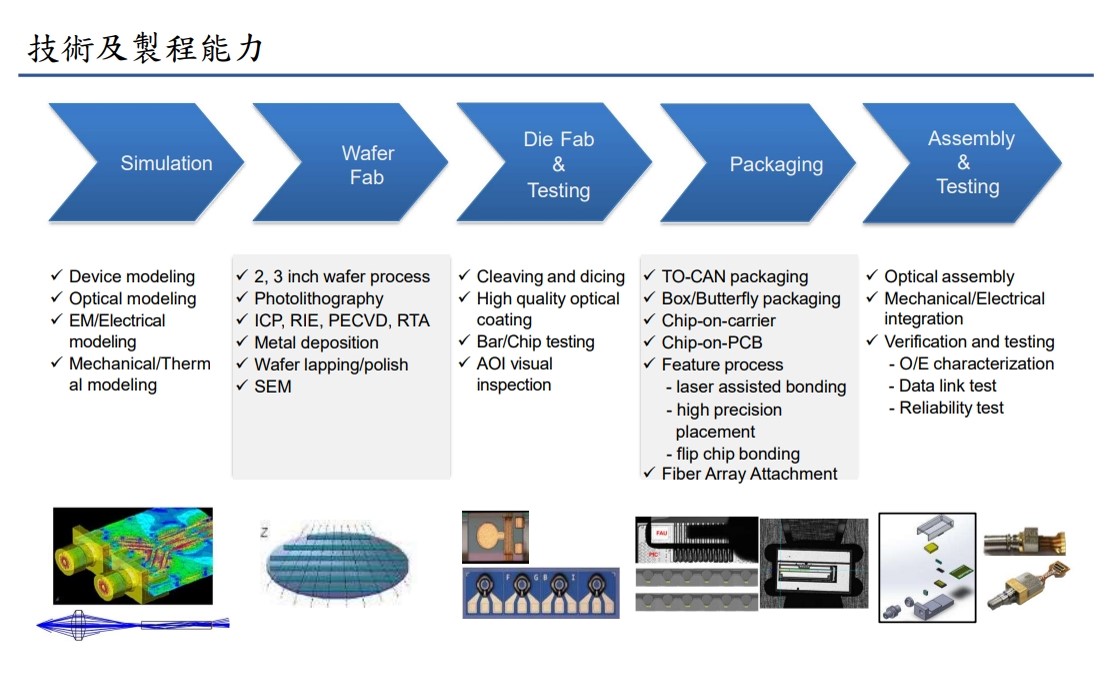

1.華星光成立於2001/11/15並於2011/12/12上櫃,股本13.23億元,總部及廠房位於台灣桃園市中壢,為業界少數光收發模組 ( Transceiver ) 垂直整合廠,生產線完整、可提供 : 1) Diode晶片 / 晶粒 (2“ 製程用於LD、3” 製程用於PD,製程涵蓋黃光微影 / 介電質鍍膜蝕刻 / 金屬蒸鍍 / 退火 / 晶片研磨拋光)、2) 次模組 ( To-Can / OSA ) 封裝、3) Transceiver 組裝 / 測試 ( 光電特性、資料對傳、基本簡易可靠性測試 ) 等OEM / ODM服務。

2021年各類產品的營收比重分別為,光通訊主動元件及模組 82.45%、晶粒8.72%、其他 8.83%;若依地區來劃分,公司主要外銷於美國、中國,2021年營收比重分別為 美國55%、中國32%、台灣 11%、其他2%。

2.華星光主要業務以研發、設計、生產及銷售下列產品:

A.FP(Fabry-Perot)邊射型雷射二極體晶粒、DFB 分佈回饋邊射型雷射二極體晶粒、LED 面射型發光二極體晶粒等。

B.PD(Photo detector)檢光二極體晶粒及 APD(Avalanche Photodiode)雪崩光電二 極體晶粒。

C.光纖通訊金屬座次模組(TO)、單向接頭光學次模組(Optical Subassembly, OSA)。

D.双向光學次模組(Bi-directional OSA, BOSA)於被動光纖網路(Passive Optical Network, PON)光纖到户(Fiber To The Home, FTTH)之應用。

E.高速平行光學引擎(Parallel Optical Engine)於雲端運算之資料中心(Data Center) 市場之應用。

F.代工服務(ODM &OEM)。

(資料來源 : 華星光)

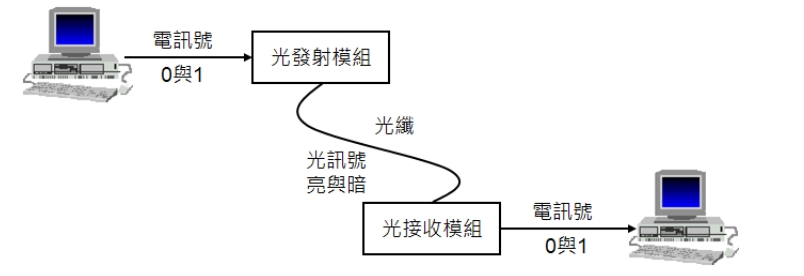

3.何謂光通訊?

光通訊技術主要係指經由雷射光將數位訊號 ( 0、1 ) 經由光纖以快速及超低耗損之特性傳送至遠端,其基本架構包括雷射驅動 IC、雷射二極體 (LD )、光纖、檢光二極體 ( PD )、接收放大 IC。雷射驅動 IC 主要將數位電訊號轉換成驅動雷射二極體的電流脈衝,配合雷射二極體將數位電訊號轉換成數位光訊號輸出;而接收放大 IC 則具有轉阻放大、限幅放大、時脈數位復原等功能,再搭配檢光二極體後,可將數位光訊號還原成數位電訊號 ( 電轉光、傳送、再光轉回電的流程 ),主要應用於雲端運算、光纖到戶 (FTTH)、5G NR 基地台等。

光通訊原理

二.競爭優勢 :

(1)產品線廣:2.5G / 10G / 40G / 100G / 400G,2022年100G / 400G已量產並提供骨幹網應用產品。

(2)元件開發資料庫豐富:光纖通訊主動元件十分複雜,需考量材料、光學、機電、電磁阻抗及散熱,華星光累積20年元件 / 磊晶片設計經驗,並可根據客戶特殊規格 / 需求調整元件,在產品設計之初先經過軟體模擬 ( 以符合規格特性 ),可快速驗證磊晶片優劣、減少驗證浪費。

(3)掌握光學次模組封裝關鍵製程技術,包括光學耦光設計,應用在Datacenter的chip-on-carrier / chip-on-PCB,Datacenter 矽光用 Laser assisted bonding / high precision placemant / flip chip bonding,以及光纖陣列黏貼對準等封裝製程工藝。

(4)量產經驗豐富:建立完整量產平台,並導入自動測試能力、提升生產效率降低生產成本,具備低成本製造 / 自動化測試能力。

(5)掌握先進光封裝know-how,包含: 1)雷射晶粒覆晶技術、2)雷射陣列以、3)光纖陣列對準連接技術等相關技術。

(資料來源 : 華星光)

三.第三季營運 :

1.3Q22營收3.42億元,QOQ+15.6%、YOY+69.5%;GM 33.15%,QOQ-4.46 pts、YOY+38.41 pts,Opex 2670萬,QOQ-13.2% 、YOY --47%YoY (得益於精實管理), EPS 0.74元 ( 3Q21 EPS -0.53元 )。

2.受惠北美客戶 400G 光收發模組 / 骨幹網產品進入量產,帶動營收及產品組合毛利率出現顯著改善,加上在積極樽節費用之下,獲利自 2Q22 轉虧為盈,3Q22 稅後 EPS0.76元、獲利創 1Q16 以來單季新高;1Q-3Q22 稅後 EPS1.36 元。

3.3Q22營收(地區)比重 : 美國 74.8%、中國16.7%、台灣6.6%、其他1.9%。

4.3Q22存貨4.29億元(較2021年底增加21.3%,因應客戶訂單需求而備料)。

四.4Q22/2023營運展望 :

1展望 2023 年,管理層正向看待資料中心頻寬升級之需求,然而基於 : 1)消費性產品展望保守、2)考量總體經濟放緩可能影響資料中心相關需求,部分客戶考量是否未來需即時自 400G 規格之光收發模組朝向 800G 規格升級,亦或是跳過 800G 、直接將升級下一代1.6T 產品,因此,公司對 2023 年展望持保守不悲觀之態度。

(1)預估 400G 產品 2023-2024 年可望進入成長 / 成熟期;800G目前公司看法保守、不做太多評論。

(2)目前以美系 CSP (Google) 業者主攻 800G 產品,也有系統商認為想跳過 800G 直上 1.6T 規格。無論如何,光收發模組規格持續升級、產品複雜度也將跟著提升,皆有利華星光一條龍經營模式。

(3) 矽光方面,華星光也已開發完成矽光會用到的高精度封裝技術,包含: 1)雷射晶粒覆晶技術、2)雷射陣列以、3)光纖陣列對準連接技術等相關技術,只等待未來需求放量。

2.美國對中興 / 華為禁令的影響 / 助益 ? 公司表示,目前7X%客戶來自北美,衝擊比較小、沒感受到,美國供應鏈去中國化的影響會陸續到來,不過對華星光是正面影響。

3.Yole 市場調查資料顯示,2020年光收發模組市場規模96億美元 ( Tel-com 43億美元 / Data-com 53億美元,占比55% )、2026年成長達209億美元 ( Data-com 71%),CAGR +14% ;Data-com 成為光收發模組主要成長市場。

五.法人評價 :

看好華星光有望受惠: 1) 400G產品進入成長 / 成熟期、資料中心需求快速成長、2) 400G / 800G / 1.6T / 矽光產品將更為複雜,有利華星光垂直整合模式、與客戶間合作更緊密、3) 美國供應鏈去中國化,有利華星光發展。

法人給予華星光 2022 / 23 年稅後 EPS 2.41 (虧轉盈) / 3.55 元 。