一.公司簡介 :

嘉澤成立於1986年8月,專門生產及設計 PCIe、DDR、SATA 等連接器及 USB 連接埠,公司擁有完整的生產流程,包含設計、加工、成型、沖壓、電鍍及自動化組裝,可提供客製化需求及標準型產品,主要應用於電腦、伺服器、通訊及行動電話、汽車、工控醫療、與各式消費性電子產品的連接器及零組件;公司為全球前三大CPU Socket ( 中央處理器基 / 插座 ) 製造商,市佔約30~35%,同業為鴻海集團 ( 鴻騰精密 ) 及安費諾等,另有轉投資子公司嘉基,主要生產高速傳輸線材(Thunderbolt )。3Q22營收占比分別為 Server 27~28%、NB 12~13%、DT 24~25%、客製化產品 14~15%、車用 3~4%、工業 4~5%、子公司嘉基 12~13%。

(資料來源 : 嘉澤)

公司預估 2023 年Capex為 30 億元,主要投資中山廠及越南廠;嘉澤積極調整產能配置,將廣州租用廠房整併至中山二期、三期廠,預計 2023 年初完成,下一波進行中山廠區第四階段擴廠;越南廠則配合客戶撤出中國規劃而建置,自建廠房預計於 2Q23 啟用,目前客戶諮詢訂單已超過當地設計產能。2022 年全球連接器規模上看 798 億美元,根據 Bishop & Associate 的統計,預計 2023 年全球連接器市場規模上看 900 億美元,成長逾一成。

嘉澤的伺服器 CPU 零組件產品包含 Socket (插槽)及 ILM (扣件)二大領域,插槽主要為連接 CPU 處理器及主機板之間電路的橋樑;ILM 產品包括底座、防塵蓋、固定板以及背板,主要功能為提供扣壓力量給 CPU 及散熱器,確保 CPU 與連接器電性接觸良好,讓散熱器與 CPU 接觸以便傳導熱能。

(資料來源 : 嘉澤)

二.營運近況與展望 :

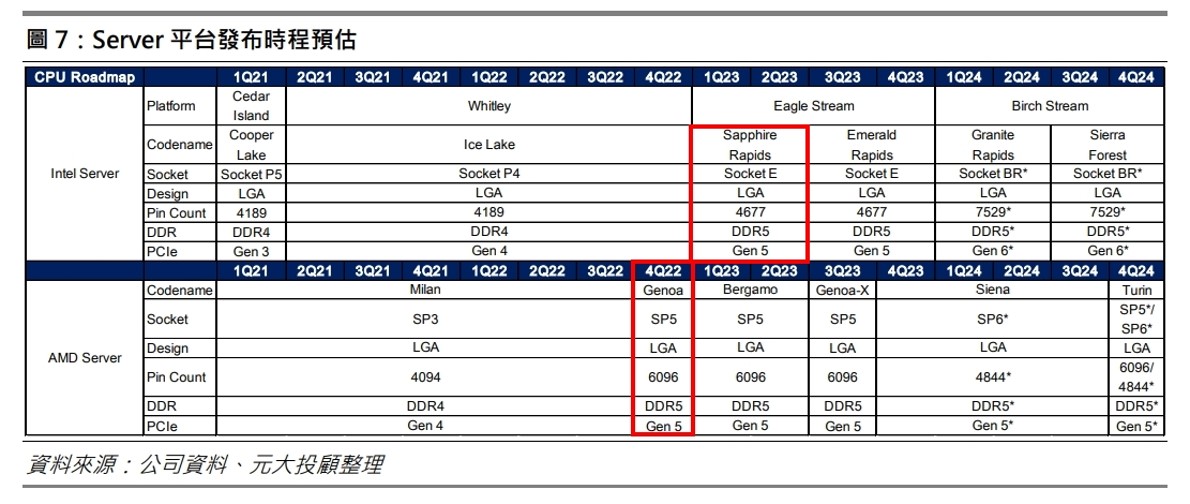

1.Intel、AMD新伺服器CPU問世,針腳數提升12% / 50%、製程從DIP全面改為SMT、嘉澤市占率提升,帶動ASP成長。

(資料來源 : 元大投顧)

(1)伺服器市佔二大陣營佔比分別約為 Intel 80%、AMD 20%。

(2)Intel 次世代伺服器平台 Eagle Stream ( Sapphire Rapids ), 最後拍板於 2023 / 1 / 10 發表,針腳數 4,677 個較前一代 Whitley 增加 12%;AMD Genoa 伺服器平台11M22推出,針腳數 6,096 個較前一代 Milan 提升50 %。新世代伺服器平台的 CPU 面積更大、針腳數密度提高、採用不同模具,銅使用量及生產難度均大幅提升,預計 Eagle Stream Socket ( E1 ) 單價較 Whitley Socket ( P4 ) 成長 20%。

ⅰ. Socket : 嘉澤過去在 Intel Whitley 平台的 Socket 市佔率僅 10-15%,日前獲得雲端服務業者 ( CSP ) 認證,預計 2023 年將成為 Intel Eagle Stream 平台的主要供應商之一,市佔率將提升至 30-35%。

ⅱ. ILM (扣件) : 自 Intel Purely、Whitley 伺服器平台發展以來,嘉澤一直是主要供應商之一,預計在 Eagle Stream 平台也維持同樣的出貨份額,並將與鴻騰精密、Tyco 競爭。

ⅲ. 嘉澤過去在 AMD Milan 平台的 Socket 市佔率為 50%,2023 年因安費諾進入供應鏈而下降至 30-35%;儘管安菲諾的加入影響到嘉澤產品出貨量,但預計在 Socket 及 ILM 的規格、ASP 提升下,預估嘉澤在 AMD 伺服器相關營收仍可呈現雙位數成長。

(3) Intel新平台 Eagle Stream、AMD Genoa 採用PCIe Gen 5、 DDR 5,為符合高頻並節省空間,記憶體插槽將會採 SMT 製程取代過去 DIP 製程;預計CPU、 DRAM Socket ASP將成長20~60%、100%,以及預估新平台於1~2Q23開始放量拉貨,2023年底滲透率約達30%。

(4) 2021 年全球伺服器產量突破 1,290 萬台,2022 年上看約 1,350 萬左右 ( YOY + 4.7% ) ,2023 年預計將持續走高至 1,410 萬台 ( YOY+4.5% ),主要成長動能來自 : 1)北美雲端服務供應商 ( CSP ) 增加Capex( 約YOY+3% ) 、積極興建資料中心基礎設施;2)伺服器零組件缺料問題舒緩;3) Intel 、 AMD 兩大新平台 Eagle Stream ( Sapphire Rapids ) 及 Zen 4 ( Genoa ) 於 4Q22-1Q23 陸續推出,將帶動一波伺服器換機潮。

2.PC / NB 需求仍疲弱,預估2023年出貨量年減,惟嘉澤受惠針腳數、製程帶動ASP提升,預估2023年 PC / NB 相關營收仍可達個位數成長 。

(資料來源 : 元大投顧)

(1)嘉澤的 Desktop 及 NB 零組件產品包含 Socket、ILM、SO-DIMM、PCIe、SSD(M.2)。

(2) 嘉澤目前在 Intel DT CPU Socket 主力產品為 Socket V,配合 Intel 的新產品發佈逐步放量,出貨量逐季提升,目前的滲透率約為 60~65%,預估 2H23 達到90%。

(3) Intel 預計於 2024 年推出 Meteor Lake 處理器,採 Intel 4 奈米製程及 Foveros 封裝 ( 3D封裝 ),嘉澤有機會推出 Socket V1 產品對應,針腳數達 1,851 個 (+ 7% ) , 由於插槽製造難度提升,有助於產品單價提升。

(4) AMD Zen 4 DT CPU新產品於 9M22 底發布,並於 4Q22 正式放量,新的 AM5 Socket 針腳數 1,718 個,較前一代的 AMD 4 提高 29%,且封裝方式從 PGA 改為複雜度更高的 LGA,預估產品單價增加 5成以上。

(5) AMD 4 已經用了 5 年, AM5 有滲透率提升空間;另外,由於AM5 搭載的 PCIe 5 及 DDR 5 不向下兼容,目前滲透率僅15%,預計 2023 年將提升至 20%,帶動 SO-DIMM、PCIe 插槽的單價提升。

(6)整體而言,預估 2023 年嘉澤 PC / NB 業務營收年持平~個位數成長。

3.嘉澤的料、工、費佔比為 40% / 10% / 50%, 2022 年初受俄烏戰爭影響,銅價大幅上漲,公司提前購買銅避免價格飆升,庫存成本約略在 9,500~9,000 美金,但近期銅價回落至 8,000-8,500 美元。公司表示,高價銅庫存的影響將持續至 4Q22 去化完畢,1Q23 開始採用低價銅庫存,有利成本結構。

(資料來源 : M平方)

4.2023 年嘉基 ( 子公司 ) 營收成長動能來自 Thunderbolt 4 切入顯示器領域,滲透率預計達 30%,可望帶動公司營運持續成長

(1)嘉基成立於 2011 年,為嘉澤的子公司,持股約 52%,主要應用為 NB之 Thunderbolt 高速電傳輸線、伺服器及資料中心領域之高速光纖通訊傳輸線。嘉基為全球唯三通過 Intel 認證的 Thunderbolt 製造商 ( 另外兩家為Sumitomo 及 Acome ),產品應用以為 PC / NB 為主,佔公司營收 97%,SFP/QSFP光纖傳輸產品約 3%,終端客戶為 DELL 50%、HP 15%、Lenovo 15% 及零售端 20%。

(2)嘉基主要生產 Intel 規格的 Thunderbolt 連接線產品,最新一代的Thunderbolt 4 在 5~6M22出貨,因有重新訂價、價格優於前代,2022年以來已經有兩家美系及一家中系客戶導入該產品,並於2H22開始放量,加上匯兌挹注,推升 3Q22 嘉基營收來到新高的 9.2 億元。

(3)公司表示,目前 NB 搭載 Thunderbolt 4 的滲透率已有 70-80%,雖然後續仍會持續提升,但已接近飽和,2022年的主要成長動能來自客戶導入 Thunderbolt 4,2023年除了在 NB 的滲透率持續提升外,五大營運成長動能為:1 ) High Power EPR Thunderbolt應用;2 ) Thunderbolt docking station解決方案升級 ;3) Thunderbolt 4 Optical Active Cable;4) Single TBT cable connection from PC to Monitor; 5) 客製化USB/TBT裝置

(4)英特爾宣布將推出次世代 Thunderbolt 技術 ( 預計2023年出 ),暫時命名為Thunderbolt Next Generation,等推出後才會正式命名;其具備雙向80Gbps頻寬、針對顯示應用單向最高120Gbps的傳輸性能,是現今Thunderbolt 4的3倍水準 (40Gbps)。整體而言,次世代 Thunderbolt 相較 Thunderbolt 4,傳輸能力多 3 倍、總頻寬多 2 倍、可支援 USB 4 2.0 版本、並支援最新 Display Port2.1 規格,可用於更快的儲存裝置和外接顯示卡。

三.法人評價 :

看好嘉澤 : 1) 2Q23新伺服器平台放量,Eagle Stream 及 Genoa 的針腳數分別較前代提升 12% / 50%,且嘉澤在 Intel 伺服器 Socket 的出貨份額從10-15% 提升至 30-35% ,帶動產品單價及出貨量提升;2) Socket V ( Intel ) 目前滲透率約為 60%,預估 2H23 達到 90%,加上 AM5 於 4Q22 正式放量,儘管2023年 PC/NB 出貨量衰退,但在產品單價提升下,PC/NB 營收仍可持平~個位數成長。