一.公司簡介 :

敦泰成立於2005年,為觸控與驅動IC設計大廠,目前主要產品線包含觸控驅動整合單晶片(TDDI/IDC)、TFT-LCD 面板驅動晶片、電容式觸控晶片、指紋辨識晶片及模組、AMOLED 面板驅動晶片等,主要投片的晶圓代工廠為力積電(6770)、台積電(2330)及聯電(2303),主要客戶包括京東方、天馬、LG、Sharp、群創(3481)、友達(2409)等面板廠商。

(資料來源 : 敦泰)

二.第三季營運 :

1.3Q22合併營收23.70億元、QOQ-28.8%、YOY-62.2%,GM-84.4%(去年同期54.5%),每股稅後淨損13.57元,創下單季最大虧損。

(1)營收部分,整體需求仍未見回溫,客戶拉貨大幅減少

(2)毛利率部分大幅滑落,係因 :

a.3Q22下游市場需求快速下滑,產品生產周期較長造成供應端減產反應遲緩,手機、平板TDDI等產品淨變現價值已低於存貨成本,決議在第三季認列存貨跌價及呆滯損失共24.97億元,影響EPS 約11.54元

b.TDDI價格大幅滑落,市場從年初約美金3元,大幅下降至近期美金1.5元以下, 而晶圓價格仍維持高檔。

c.如果扣除存貨跌價損失,3Q22營業利益虧4.57億,毛利率約21%(但仍較上季的 33.9%大幅下降)。

2.3Q22營收比重 ,TDDI 75%,觸控和指紋辨識IC 25%。

(1)TDDI包含手機、平板、車載等,其中以手機為主,再來是平板、車用,NB最少,TDDI一半以上應用於手機。

(2)TDDI滲透率在手機部分下降(反映手機需求疲弱),而平板、NB、汽車滲透率皆呈現上升。

(3) 觸控IC中,OLED觸控占比最高,達70%以上。

3.3Q22存貨70.64億元,QOQ-12.4%,4Q22開始會持續下滑,終端客戶庫存水位已逐漸降低,部分訂單開始釋放到供應鏈,但由於市場仍供過於求,產品仍存跌價壓力,但跌價幅度會比之前小很多。

(1)存貨最壞的情況已經過去了,高檔是在3Q22,4Q22開始會持續下滑,但庫存要回到到健康水位,需要9~12個月時間。去化存貨的方式之一就是靠LTA。今年客戶拉貨的力道薄弱,70%的客戶都無法達到LTA拉貨標準,造成公司庫存很多,但現在已經有重新簽屬合約,客戶會依照新的合約內容拉貨。

(2)LTA方面,公司在客戶及供應商兩端均採取加簽補充協議的作法,意思就是在採購總數不變的情況下把交貨時間拉長(例如總交貨量不變,但交貨時長從3年變成4~5年),保留彈性以維持LTA的有效性,目前沒有違約和繳違約金的狀況。

(3)生產成本會透過較低價格的代工、封測廠,會增加投片在中國晶圓代工廠的比例。現在公司的重心大部分還是在台灣。

4.客戶對明年看法比較保守,但公司認為最壞情況過了,不過對未來仍不能很樂觀地看待。公司將進行組織內部精實計畫,精實人力幅度約10%~13%(主要針對非RD人員),同時,所有中高階主管配合全面減薪。但不影響重點研發措施,公司持續積極開發如車用、工控等新品,期望能夠藉由產品及客戶的多樣化,達到分散市場風險的效果。

5.成熟製程代工陸續降價,4Q22開始新生產的產品成本下降,但舊有庫存的成本還是高,會混著銷售,所以GM還是會有波動。

三.第四季、未來展望 :

1.10 月營收11.42 億元,MOM+ 15.6%,YOY-44.4%;主要受到中國品牌客戶新機上市拉貨需求,使得 10 月營收較 9 月大幅成長。

2.公司已提前於3Q22 認列存貨跌價損失,因為終端產品報價下滑幅度趨緩,4Q22 將不再需要提列相關損失,但整體毛利率仍受到成本尚未反映代工價調降與報價不佳所影響,仍有下滑風險。

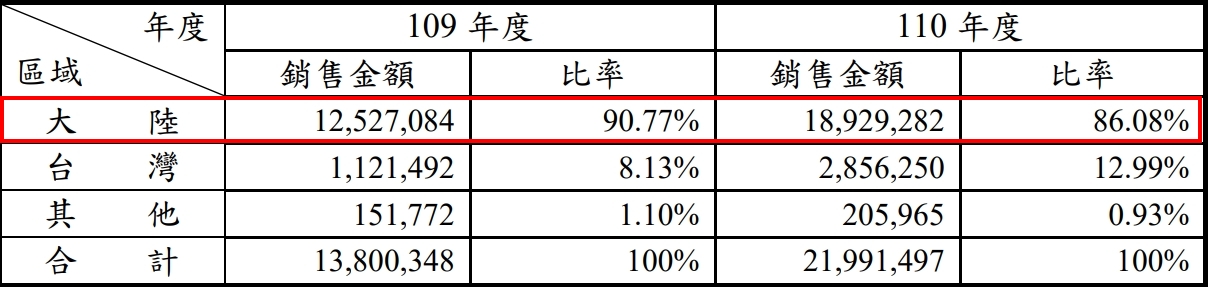

3.公司目前有80%營收來自中國,未來也會努力往日本、韓國、歐洲發展,分散風險。

(資料來源 : 敦泰)

四.法人評價 :

整體需求仍未見明顯好轉,面臨客戶降價要求及中國 TDDI廠商競爭下,預期手機TDDI於明年將持續面臨降價壓力,同時也因庫存金額偏高,使得1H23營運雖然不再大幅下滑,但也無成長力道。預期23H2市場需求開始回溫,新產品如車用TDDI、 手機(穿戴式) OLED DDI、OLED TDDI 將在2H23開始發酵,配合庫存已逐漸去化,將帶動敦泰營運開始好轉,本業虧損將大幅縮小。

法人給予敦泰2022/23年EPS分別為-10.21/-2.1元。

五.NewSight觀點 :

雖然3Q22因認列存貨跌價損失而創下單季最大的虧損,但對比同族群的天鈺(4961)、聯詠(3034)等法說會後股價強勁的表現,敦泰卻是開盤後一價跌停鎖死,這樣的狀況確實比起其他驅動IC表現更為悲催。

如果以細分產業地位以及產品線來看,聯詠貴為驅動IC龍頭,加上產品線中LDDI與SoC都有一定比例為TV電視,我們可以看到從TV面板報價止跌回穩、三星重啟拉貨等訊息來判斷,TV是最早開始修正的產品之一,所以也可望於4Q22率先落底。而天鈺為鴻海旗下子公司,可以想像的題材就是協助MIH發展車用DDI、PMIC等,同時還有令人期待的ESL市場;矽創(8016)的產品更是主攻AIoT、車用、工控等利基型市場,手機部分占比營收早已低於10%以下,反觀敦泰的智慧手機仍佔了營收的大半部分,受到的影響與市場評價自然不如其他驅動IC,這點從底下的毛利率、營利率、稅後淨利率就可以看出,敦泰(藍線)的表現都是敬陪末座的(資料擷取至2Q22)。

各家毛利率比較(資料來源 :XQ全球贏家)

各家營業利率比較(資料來源 :XQ全球贏家)

各家稅後淨利率比較(資料來源 :XQ全球贏家)

我們先前介紹了天鈺、聯詠、加上本篇的敦泰,一共看了三檔驅動IC概念股,我們都看到,雖然近期因年底聖誕節等購物旺季、加上部分產品提前修正提前落底而出現急單,但整體來說,給予的評價皆為”最壞狀況已經過去,但復甦仍有待觀察”,投資人在參與驅動IC族群的過程中,須隨時留意股價的反轉趨勢,而在同族群個股選擇中,我們上述也分析了產業地位、產品組合、獲利優劣跟大家分享,希望對讀者們有幫助,謝謝~