五.個股介紹 :

1.欣興(3037)

(資料來源 :欣興)

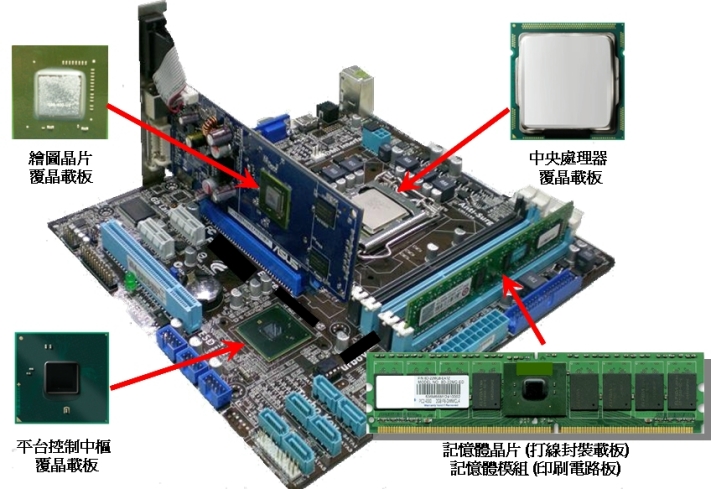

(1)公司簡介 : 欣興電子成立於民國 79 年 1 月,總部位於桃園龜山,主要從事印刷電路板與 IC 載板之生產,公司過去數度透過併購其他印刷電路板廠提高市佔率,2009 年完成全懋科技合併案後,一度躍升為全球最大印刷電路板供應商。3Q22產品比重依應用別:ABF 55%、BT 11%、通訊 5%、PC&NB 13%、消費性及其他 15%。

(2) 4Q22 客戶持續去化庫存,預期 BT 載板稼動率/ASP/毛利率皆將明顯轉弱、PCB 及 HDI 則因進入傳統淡季,預估營收同樣呈現季減態勢。然而,法人仍預估欣興 4Q22 營收將達季持平至略增,主因在於高階 ABF 載板訂單持續湧入,帶動產品組合轉佳,尤其自 11M22 開始,新加入美系客戶高階 ABF 載板訂單效益將開始顯現,預期 4Q22 欣興 ABF 載板 Blended ASP QOQ+ 10-15%。

(3)伺服器將帶動大量 CPU、GPU、FPGA 及 ASIC 需求,根據 Ibiden (挹斐電) 資料顯示,2021-25 年每台資料中心伺服器對比 PC,使用面積約當是 2.6 倍 / 3.6 倍,層數約當是 2.6 倍 / 2.5 倍,因此 ABF 產能消耗 6.5 倍 / 9.0 倍,目前欣興 16 層以上以及大 Body size 占比產品組合約占1/3。

a.ABF載板主要可分3類:小尺寸(小於20 x 20 mm2)、中尺寸(介於20 x 20~50 x 50 mm2)、大尺寸(大於50 x 50 mm2)。小尺寸應用於平板電腦處理器晶片、基頻通訊晶片、行動裝置晶片、監視器用晶片等;中尺寸應用於電腦處理器晶片、電腦加速處理器晶片、網路通訊晶片、數據機上盒晶片、數位電視晶片、固態硬碟控制器、車用多媒體影音晶片等;大尺寸應用於5G網路通訊晶片、AI晶片、HPC、電腦繪圖晶片、雲端伺服器晶片等,而ABF載板body size超過100 x 100 mm大多用於網通、基地台、高速運算的大型Server..等,目前高層數板業界平均良率約4-5成。

b.高階產品16層以上、中階產品10~14層,低階產品10層以下; Server用ABF載板則至少16層以上。Intel / AMD伺服器新平台預計1H23推出,且欣興為Intel新平台主要載板供應商,有助於維持ABF需求。

(4)欣興2022 / 23 資本支出維持 443 億 / 423 億。ABF 載板產能方面,預期欣興楊梅廠 Phase 2 及 Phase 3 皆將於 1H23 產能全數開出;BT 載板方面,預期山鶯 S1 廠將於 1Q23 進行產能開出;整體而言,預估2023年欣興 IC 載板 ( ABF + BT )產能可至少YOY+ 20%,使 ABF 載板營收佔比擴大至 6 成以上,並進一步推動營運規模與毛利率。

(5)公司看好在新平台大面積、多層數、且良率低 ( 英特爾EMIB ) 的帶動下,ABF 2023 年成長態勢仍不變。

2.景碩(3189 )

(1)公司簡介 : 景碩為國內專業 IC 載板製造廠商,成立於2000年9月。3Q22 產品組合為 Handset ( 38%)、 Substrate others(19% , GPU) 、 Base station ( 15%) 、 Consumer(12%) 、 Connectivity (2%)以及 Contact lens(14%,晶碩);就產品類別而言 BT 載板(45%)、ABF 載板(40%)以及 Contact lens ( 15%)。 IC 載板主要客戶包含 Qualcomm、Nvidia ( NV )、 Xilinx、Broadcom、TI、MTK、HiSilicon、Himax 以及 Micron,主要競爭對手為 Ibiden、Samsung、Shinko、欣興以及南電。景碩另有轉投資晶碩 ( 持股100% ),主要產品為軟性隱形眼鏡的研發和生產,2021年佔比營收15.69%。

(2) 3Q22合併營收115.44億元,創單季新高,主要受惠勝華廠產能於本季逐步開出,在 ABF /BT 載板產能增加且產品組合轉佳下,挹注營運。展望4Q22,NV分別於 8M22 底及 11M22 分別發布新款 DT 及 Server CPU,將進一步優化景碩 ABF 載板產品組合,惟BT 載板目前在手機庫存調整及記憶體需求 2H23 才有機會回溫下,稼動率預估進一步下滑至72% ( 3Q22 75%),整體而言,4Q22營收將較3Q22衰退。

(3)展望2023 ,各產品線 :

a.ABF部分 : 1) 勝華廠新產能預估將YOY+ 30 ~ 35%,預估景碩 ABF 載板營收占比將由今年 39% 提升至2023 年的 52%,產品組合大幅轉佳;2) 美系客戶新款新平台將於 2Q23 放量,異質整合產品將有效帶動 ABF 整體需求向上, 加上 NV GPU 新產品亦可望於 2Q23 逐漸放量、滲透率持續提升, 2023 年營收佔比將超越 10%,成為景碩 ABF 載板最大訂單來源。

b.BT 載板方面,市場普遍預期,1H23需求仍維持低檔,待2H23迎來傳統消費旺季,加上中系 Android 手機已經歷長時間的庫存調整、以及觀察中國對疫情的管控逐步接軌國際,有助於 BT 載板復甦。

c.轉投資晶碩(6491) : 1)為專業隱形眼鏡製造商,營運模式上採自有品牌及代工雙軌併行, 營收占比約 18%及 82%,3Q22營收占比分別為台灣12%、日本40%、中國43%、歐美5%;2) 隨著中國大陸鬆綁清零措施、雙11後客戶下單狀況沒有原先預期保守, 預估晶碩第4季營收、獲利可望再創單季歷史新高;3 ) 展望2023年,可望受惠中國市場解封,彩片市場需求動能復甦,中國市場有望 YOY+20-30%;日本市場則因今年成長幅度已高,預估YOY+10%。另外,和碩同意繼續釋出空間予晶碩,龜山廠至年底可達到月產能8,000萬片的目標,2023年可望進一步擴充到上看1億片,大溪廠則自原本計畫的4,600萬片調整為2,600萬片,由於龜山廠就地擴增成本較低,有利資本支出下修,2022 / 23 年資本支出由原先 10 / 15 億元調降至 6-7 / 10 億元。

(資料來源 :晶碩光學)

3.南電(8086)

(1)公司簡介 : 南電成立於1997年,主要股東為南亞塑膠,占比66.97%,主要業務為印刷電路板(PCB)的生產與銷售,3Q22營收占比為ABF載板58%、BT載板28%、傳統PCB載板14%。廠房包含蘆竹錦興廠、樹林廠以及中國昆山廠。主要客戶的部分,相比於欣興、景碩將產能集中提供給重點客戶(如欣興主要供給Intel,佔欣興過半的ABF產能;景碩則主要提供給AMD、Nvidia),南電的策略則是分散供給,降低營運風險,目前 80% 的營收來自 50 多個客戶、最大的客戶只占營收約15%,主要的網通客戶包含Xilinx、Marvell、Broadcom等,伺服器廠則包含Meta、Amazon、Google等。

(2) 今年資本支出較 2021 年 84.5 億元倍增、約 169 億元,2023年資本支出會再高於今年,維持三年內 400 億元的計畫。受地緣政治影響,客戶近期更積極期望公司前往非大中華區生產,公司正評估中,包含泰國、馬來西亞或越南等地都有在討論。

(3) 樹林廠一期和昆山廠二期,均從1Q23提前至3Q22投產、4Q22開始小量出貨,預期 1Q23 在樹林一期、昆山二期產能全數開出下,南電 ABF 月產能將達到 4,500 萬顆,相較2022年初 3,600 萬顆 YOY+ 25%;至於樹林廠第二期,則依計畫維持1Q24投產,公司努力看看能不能提前。

(4) 由於新產能主要針對高階載板做擴充,預期無論在營收及產品組合皆將更為優化。其中,昆山廠主要針對中國當地客戶,樹林廠主要針對美系大客戶,並有簽訂 LTA,隨著客戶新伺服器平台發佈後,南電 ABF Blended ASP 及毛利率將進一步明顯成長。

(資料來源 : 南電)

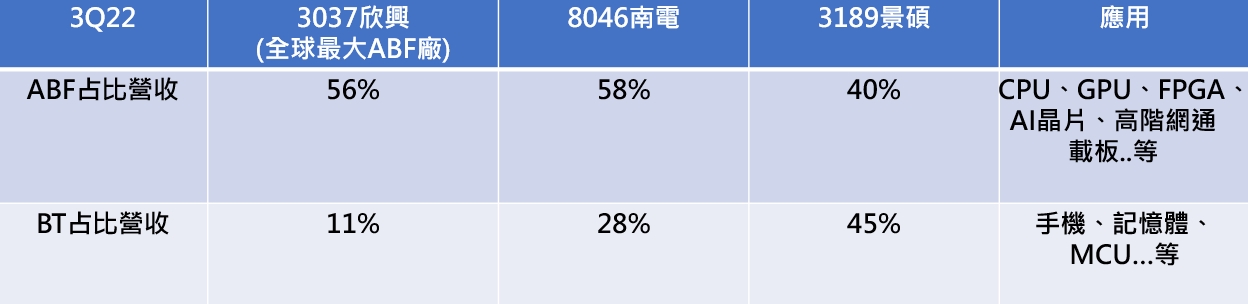

六.NewSight觀點

我們整理了3Q22 ABF三間廠商分別的ABF / BT 占比,其中可以看到以景碩在過去ABF約占3成左右,但因受惠勝華廠的開出,3Q22 ABF占比提升至與BT差不多水平,明年在勝華廠完整貢獻下,ABF有望突破五成,要論爆發力與轉機,景碩都算有題材,但留意BT的比重仍相較其他兩者高。至於欣興則是我們相對看好的個股,不僅是全球最大ABF供應商,也是Intel EMIB封裝的主要供應商。

ABF三雄的營收在今年即使股價不段破底的情況下,仍持續走強甚至創高,雖然2023年的產業前景多空都有擁護者,但看好股價在經過大幅修正、以及中長期仍受惠先進封裝趨勢的情況下,若投資人想投資相關個股,我們建議放開成見、也可以不用看消息(因為會亂掉、甚至本篇看完也忘光光沒關係),專注於股價的表現,市場給予的評價會自然顯示在K線圖上,祝大家投資順利。