四.個股介紹 :

1.緯穎 (6669 )

(1)公司簡介 : 成立於2012年,緯創(3231)旗下子公司,持股緯穎約37.7%;緯穎為伺服器白牌業者,占全球 ODM-Direct 出貨量約三成左右,出貨以機櫃為主(包括伺服器、儲存、交換器),提供給各大雲端服務供應商,客戶為Meta、微軟、亞馬遜、以及其他二線雲端供應商,其中,Meta與微軟是緯穎的主要客戶,兩者合計占比緯穎營收就高達9成以上。緯穎的伺服器多數外銷,2021年的年報顯示,美洲地區佔76%、歐洲地區佔16%、亞洲地區7%、其他1%。

(2)CSP客戶 :

a.主要客戶Meta 2023 年Capex YOY+5-14% 至 340-370 億美,加上其新加坡新資料中心將於 1H23 完工、2H23正式啟用,緯穎將支援該廠伺服器需求。

b.緯穎第二大客戶,微軟計畫分別在印尼中部、印度、紐西蘭北部及馬來西亞建立資料中心,市場共識預估其 2023 年Capex YOY+ 10%,緯穎也為了貼近客戶、有利於交貨、節省營運時間與成本,將於馬來西亞擴廠,將於 2023 年開始貢獻伺服器組裝營收、2024 年將增加伺服器SMT主機板自製產能,預估2022-2024年總產能將擴增50%。

c.新增Amazon客戶,將於2H22~2023年放量出貨,今年佔比緯穎營收約5%,成為第三大客戶,明年成長幅度高於前兩大客戶 ( Meta YOY+4%、Microsoft YOY+5%),預計2023 年Amazon占比緯穎營收7-9%。

(3)Intel將於 1Q23 量產 Sapphire Rapids CPU, AMD Genoa CPU 已於 4Q22 問世,法人預估平台轉換將推升 2023 年白牌伺服器需求YOY+12%,而緯穎展望 2023 年營收成長將優於伺服器產業之年增個位數 (約 5% 上下)、2022-25年白牌伺服器出貨量可達CAGR 10-20% , 成長展望正向。

(4)法人預估緯穎 2023 年營收YOY+ 11%,毛利率和營利率持穩,EPS 85.77 元、YOY+6%。

(資料來源 : 緯穎)

2.嘉澤 (3533 )

(1)公司簡介 : 成立於1986年8月,主要產品為電腦、伺服器、通訊及行動電話、汽車、工控及醫療、與各式消費性電子產品的連接器及零組件;為全球第二大CPU Socket (中央處理器基 / 插座)製造商,市佔約3成。另有轉投資子公司嘉基,主要生產高速傳輸線材(Thunderbolt )。公司客戶為華碩、映泰、技嘉、仁寶、英業達、捷波、微星、精英、廣達等、同時也是Intel 及AMD CPU Socket供應商。

(2)嘉澤的成長性主要來自 Socket 的規格升級,針腳數增加帶動 ASP成長,以及在伺服器產品市佔率提升;Socket部分,Intel Eagle Stream Sapphire Rapids由4189 Pins增加至4677 Pins(+12%)、AMD Genoa則由4094 Pins增加至6096 Pins(+50%);CPU腳位數增加使Socket ASP及毛利率提升; 除Socket升級外,Intel 及AMD將支援PCIe 5、DDR 5,並全面採 SMT (表面黏著技術) 製程,SMT塑材因為需要耐高溫,相較DIP製程成本多2-3倍,有助於連接器產品ASP的提升。

(3)展望4Q22 / 23年 : 1)10月營收受中國十一長假工作天數減少影響,呈現月減,惟11、12月將受惠農曆年前提前拉貨,營收可望逐月成長, 4Q22營收仍有望持平於3Q22;2) 展望2023年,隨Intel Eagle Stream及 AMD Genoa新平台陸續於4Q22-1Q23推出,將帶動CPU Socket、DDR5、PCIE Gen5 等零組件出貨成長,零組件規格升級亦帶動單價提升2-3成,預期Eagle Stream及Genoa至2023年底滲透率有望達20-30%,公司2023年營收預期將呈雙位數成長; 3) 嘉澤Socket 及ILM皆晉升為Eagle Stream Tier1供應商,市佔率將提升至3成 ;4) 4Q22-1Q23逐漸享有低成本銅價、有助毛利提升。

(4)法人考量嘉澤受惠規格、新平台滲透率提升、以及開始享有低價銅庫存,有利明年毛利率增長,預估2023年營收310.66億元,YOY+13.2%,EPS 62.18元。

(資料來源 : 嘉澤)

3.智邦(2345 )

(1)公司簡介 : 智邦成立於1988年2月,為專業網通設備ODM廠,專注於中高階數據中心、電信、校園、企業的網路開放硬體平台設計,主要產品包括網路交換器、智慧網卡 (Smart NIC)、網路集線器、寬頻接取設備等;早期經營模式主要替品牌廠商進行純硬體代工,再由品牌廠商銷售給終端客戶,近年公司轉向與軟體廠商進行合作或配合客戶本身設計的軟體 ( JDM ),主要客戶包括HP、Juniper、 Nokia、華為、Facebook (現Meta)等。

(2)1Q-3Q22 產品組合為網路交換器 (Switch) 58% 、 網路應用設備 ( 智慧網卡 ) 26%、網路接取設備(Metro Access Switch) 10%、 無線網路設備 (Wireless) 2% 、寬頻網路設備 (Broadband Access)與其他 4%。

(3)智邦400GbE 交換器自 2Q22 開始起量,並於 3Q-4Q22 出貨持續增加,今年佔智邦營收比重已超過雙位數(約10-11%),預估2023年在更多企業客戶採用、以及晶片產能與電源管理 IC進一步獲得改善下( 400 GbE主要採用16nm晶片) ,400 GbE 交換器比重可望達 15% 以上。

(4)根據Gartner 預估 400GbE 交換器的產值則將自 2022 年之 8.7 億美金成長至 2023 年為 19.8 億美金,YOY+ 128%;滲透率也將自 2022 年的 7%到 2023 年為 16%。

(5)考量 : 1 ) 網路交換器需求強勁,100G產品積壓訂單隨料況改善持續消化、 400G產品佔比將持續上升、2023 年有望貢獻 15%營收;Smart NIC (智慧網卡)與 AI Card 等新產品也將持續成長、2 ) 越南廠將於1Q23加入營運,並逐步貢獻 5-10%產能、3 ) 持續開發零組件第二供應商、改善料件缺口;法人預估智邦 2023 年營收為 853 億元、YOY+13.5%, EPS 15.71 元、YOY+ 11.2%。

(資料來源 : 智邦)

4.金像電(2368 )

(1)公司簡介 : 公司成立於 1981 年 9 月,為國內最大網通 PCB 製造廠商。近年來公司策略性調整產品線,往較高毛利的伺服器板和網通板製造為公司核心產品;3Q22各產品應用別來看,伺服器55%、網通25%,NB 13 %,手機/基地台/其他7%。金像電公司工廠有桃園中壢廠、蘇州廠、常熟一廠及常熟二廠。

(2)4Q22展望 : 4Q22受到疫情、俄烏戰爭影響,CSP業者放緩資本支出,加上AMD 與 Intel CPU 於 4Q22、 1Q23 推出伺服器,平台轉換期與供應鏈庫存調整將使 4Q22 成長性放緩;公司預估4Q22伺服器板出貨持平至微降、交換器板微增、筆電板下滑,營收較Q3持平或微幅下降。UTR因應客戶調整庫存需求較Q3再下調。

(3)2023年展望 : AMD Genoa 和Intel Eagle Stream分別在11M22、1M23陸續開始出貨,預計1H23開始放量,隨新平台升級至 PCIe 5.0,材料規格提升、PCB 層數為 16-20 層,較前一代+ 20%,有望看到價量齊揚的效益。另外,新平台訊號散失要求更高,需使用 Ultra (Very) low loss CCL來達成 PCB 訊號損失的需求,推估每台 Eagle stream 伺服器 PCB 產值將較前一世代提升 30%以上,預估金像電2023年有望在伺服器新平台帶動下,營收雙位數增長,EPS 11.24元。

5.欣興(3037)

(1)公司簡介 : 欣興電子成立於民國 79 年 1 月,總部位於桃園龜山,主要從事印刷電路板與 IC 載板之生產,公司過去數度透過併購其他印刷電路板廠提高市佔率,2009 年完成全懋科技合併案後,一度躍升為全球最大印刷電路板供應商。3Q22產品比重依應用別:ABF 55%、BT 11%、通訊 5%、PC&NB 13%、消費性及其他 15%。

(2)伺服器將帶動大量 CPU、GPU、FPGA 及 ASIC 需求,根據 Ibiden (挹斐電) 資料顯示,2021-25 年每台資料中心伺服器對比 PC,使用面積約當是 2.6 倍 / 3.6 倍,層數約當是 2.6 倍 / 2.5 倍,因此 ABF 產能消耗 6.5 倍 / 9.0 倍,目前欣興 16 層以上以及大 Body size 占比產品組合約占1/3。

a.ABF載板主要可分3類:小尺寸(小於20 x 20 mm2)、中尺寸(介於20 x 20~50 x 50 mm2)、大尺寸(大於50 x 50 mm2)。小尺寸應用於平板電腦處理器晶片、基頻通訊晶片、行動裝置晶片、監視器用晶片等;中尺寸應用於電腦處理器晶片、電腦加速處理器晶片、網路通訊晶片、數據機上盒晶片、數位電視晶片、固態硬碟控制器、車用多媒體影音晶片等;大尺寸應用於5G網路通訊晶片、AI晶片、HPC、電腦繪圖晶片、雲端伺服器晶片等,而ABF載板body size超過100 x 100 mm大多用於網通、基地台、高速運算的大型Server..等,目前高層數板業界平均良率約4-5成。

b.高階產品16層以上、中階產品10~14層,低階產品10層以下; Server用ABF載板則至少16層以上。Intel / AMD伺服器新平台預計1H23推出,且欣興為Intel新平台主要載板供應商,有助於維持ABF需求。

(3)欣興2022 / 23 資本支出維持 443 億 / 423 億,2022-23 年折舊維持 120-130 / 150-160 億不變,公司認為 1H23 BT、 PCB 與 HDI 壓力較大,而 ABF 在組合調整、新平台大面積、多層數、且良率低 ( 英特爾EMIB ) 的帶動下,2023 年成長態勢仍不變。

6.茂達(6138)

(1)公司簡介 : 茂達電成立於民國86年10月,為台灣類比IC設計公司,總部位於新竹科學園區,主要產品為電源管理IC、多媒體影音IC、馬達驅動IC、感測晶片、離散功率元件等,主要用於PC、智慧手機、平板、網通、嵌入式系統、遊戲主機、SSD等產品;國內同性質廠商有矽力-KY、致新、沛亨、通嘉等。

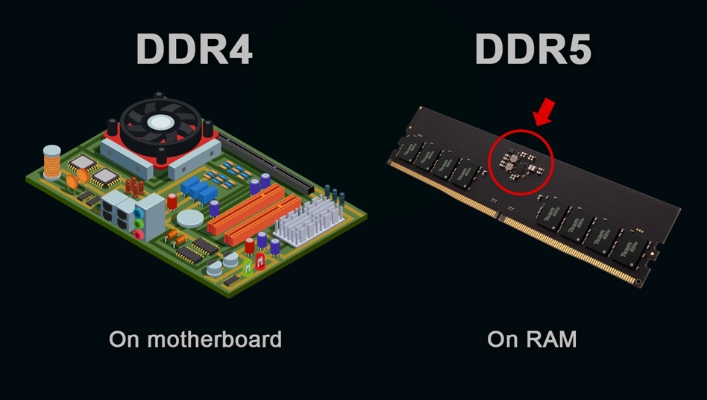

(2)DDR3需要1.5V的電壓供應標準型記憶體的運作,DDR4世代需要1.2V,而到了DDR5世代則僅需1.1V即可;而PMIC過去都設置在主機板上,由主機板去定義供給記憶體的電壓多寡,但因進入到DDR5世代,基礎工作電壓降為1.1V,訊號容限變的非常小,因此記憶體必須有非常良好的辨識訊號的能力,而將電源管理直接移至記憶體上就是一個極佳的解決辦法,所以PMIC為DDR5的標配,可更有效的直接控制記憶體電源,並提高訊號完整性及雜訊辨識能力;簡單來說,就是電壓1.1V實在是太低,由主機板來控制不好控,不如直接由記憶體本身來控制,反而能更穩定地控制電源訊號,而這也將帶動PMIC相關需求。

(3) 兩大CPU 廠均推出支援 DDR5 的處理器新平台,加上DRAM三大廠三星、SK 海力士、美光2023年朝向 DDR5發展的腳步不變, 業界預期滲透率將由目前 15% 持續往 30% 目標邁進,由於 DDR5 模組設計更改為需搭載專用PMIC,業界傳出模組龍頭金士頓等已擴大採購規模,茂達短期雖仍受消費性電子產品影響干擾,但中長線可望受惠規格升級商機,我們正面看待 DDR5 滲透率提升對其營運的助益。

(資料來源 : 十銓科技)

7.金居(8358)

(1)公司簡介 : 金居成立於1998年5月,為國內電解銅箔製造商,主要生產銅箔基板及印刷電路板關鍵上游原料電解銅箔;公司銅箔基板客戶包含台燿、聯致、生益科技等,印刷電路板客戶包含定穎、欣興、金像電、健鼎、瀚宇博等。由於金居1,800 噸/月產能已滿載,且公司持續看好未來 5G 市場需求,於 2021 年初啟動擴產,預計兩年投資約 40.5 億元在雲林工業區建新廠,新廠預計於 2023 年初完成,擴產後將每月增加 900~950 噸產能,屆時年產能將可達 33,000 噸。

(2) 10 月營收 5.61 億元,MOM + 12.1%;9 月銅均價MOM - 3%,加工費持平,但金居營收成長,顯見庫存回補 (營收=P*Q,營收增加,P不變,那就是Q增加);觀察 3Q22 財報,CCL 業者銅箔已去化到健康水準,部分 PCB 業者庫存也下降,加上 Server 新平台將開始出貨,金居營運出現轉機。

(3)雖然 2023 年整體消費性電子產品需求預計持續修正至1H23,但新平台 Intel Eagle Stream Sapphire及 AMD Genoa問世,將支援 PCIe5 規格;金居的 RG311 與 RG312 在 PCIe4 與 PCIe5 世代囊括大多數的訂單份額,預期 2023 年 PCIe4 + PCIe5 規格滲透率可達 5 成,2024 年更超過 6 成。

(4)法人預估金居 2023 / 24 年 EPS 分別為 4.29 / 6.36 元,YOY+8.7% / 48.2% 。

(資料來源 : 金居)