一.公司/產品簡介 :

智邦科技成立於 1988 年,致力於資料中心、企業級與電信級高速乙太網路交換器、無線區域網路產品、寬頻產品、消費性電子產品的設計與製造業務,主要以白牌交換器直攻客戶的營運模式 ( ODM direct ),直接與終端客戶討論並制定產品規格 ( JDM ),主要客戶包含資料中心業者,如 Amazon、Meta 等,另外也有部分品牌客戶如 Nokia、Juniper 等。在白牌交換器市場中,智邦以近半的市占率位居龍頭,其次為總部位於加拿大的 Celestica, Celestica 近年也積極搶攻資料中心市場,在 Meta 的 100G 交換器便是主要供應商,逐步威脅智邦龍頭地位。 1~3Q22,智邦各項產品線營收比重分別為網路交換器 58%、網路應用設備 26%、網路接取設備 11%、其他網路設備 3%、無線網路設備 2%;銷售地區比重為美洲 64%、歐洲 19%、亞太 16%、台灣和其他 1%。

網路交換器是一種網路橋接(network bridging)的網路硬體設備,主要工作是負責將資料準確送達, 建立整個網路運作的基礎,因為其多埠的規格,使其可同時連接各種電子設備裝置,如電腦、印表機和伺服器等,當需要處理的資料傳輸量越多、採用高階交換器可有效降低單位流量成本、節省機櫃空間。全球資料傳輸量在通訊軟體 ( Line 、 WeChat ) 、社群媒體 ( Facebook 、 Instagram )、串流影音( Youtube、Netflix ),未來還有 AR / VR、元宇宙等使用場景的蓬勃發展下快速成長,根據 Digitimes 預估,全球資料傳輸量預估 2022~2025 年CAGR+ 74%,也促使雲端業者的資料中心將持續建置,進而推升伺服器和網路交換器需求。

智邦另一項主力產品,智能網卡 (SmartNICs),可提供網路連接與傳輸功能、協助伺服器 CPU 在基礎服務上的運算、減輕CPU附載、提高整體資料中心運作效率。

智能網卡(資料來源 : 智邦)

二.營運動態更新 :

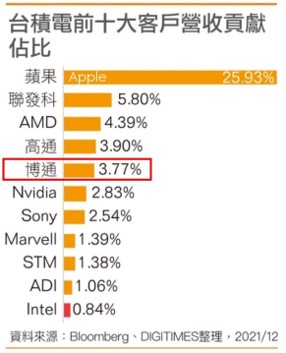

1.Broadcom 在乙太網路交換器晶片目前以超過 70%的市占率領先市場,規格設計依目標客群分為三種系列 : 1) Tomahawk ,專為高頻寬、資料中心所設計、2) Trident,可應用於廣泛的企業端 、3) Jericho,提供可擴展性和可程式設計,主要客戶為電信商。雖然近年來 Broadcom 受到 Mellanox ( 被 Nvidia 所併購 ) 及 Inphi ( 被 Marvell 所併購 ) 競爭,市佔率從 2015 年的 90% 以上下滑至目前的70%左右,但 Broadcom 仍持續在資料中心交換器的相關元件著墨,尤其在所支援的頻寬持續擴大下,傳統的光收發模組將會面臨功率耗損、散熱等挑戰,故積極開發共同封裝光學元件 ( Co-Packaged Optics, CPO ) ,為自身在資料中心的競爭力築起護城河。

2.智邦 3Q22 營收 206 億元,再創歷史單季新高,主係因晶片零組件供應顯著改善 ( 400G採用16nm、100G採用28nm ) ,加上美系 CSP 客戶400G 交換器開始積極拉貨。然展望 4Q22 : 1 ) 400G 交換器的關鍵晶片於 4Q22 產出減少;2) 年底適逢北美客戶連續假期;3 ) 台幣升值、缺少匯兌利益貢獻,預估4Q22營收QOQ將出現微幅季減。

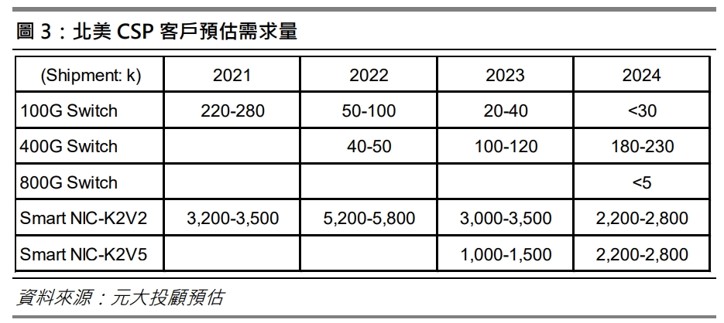

3.根據法人調查指出,智邦最大的北美 CSP 客戶 ( Amazon ) 將因為新舊產品交替而調整 2023 年交換器和 Smart NIC ( 智慧網卡) 的拉貨量;預估100G 交換器將由 2022 年的 10 萬台下修至 2023 年的 3 萬台,400G 交換器則從2022年的 4 萬台增加至 2023 年的 10 萬台; Smart NIC 的部分,該北美 CSP 客戶新一代的 K2V5 將搭載 Annapurna 於台積電代工的 5 奈米主晶片,將於 2Q23 量產,預估 2023 年需求量約 100 萬片, 而舊款的 K2V2 需求量將從 2022 年的 500 萬片下修至 300 萬片;推估400G 交換器ASP為 100G 交換器的 2~3 倍,K2V5 Smart NIC ASP為 K2V2 Smart NIC 的 1.3~1.5 倍,綜合以上,預估智邦 2023 年營收 YOY 將呈現低雙位數成長,但因 Broadcom / Marvell 等主晶片廠商將於 2023 年針對全系列產品漲價 6% / 10% ( Broadcom主要代工廠為台積電、反映台積電2023年將漲價4~6% ),因此即使智邦新一代產品擁有較高的ASP,但在主晶片漲價下,預期全年毛利率將承壓、成長力道有限。

(資料來源 : 元大投顧)

12M21台積電前十大客戶(資料來源 : DIGITIMES)

三.法人評價 :

智邦 2023 年 400G 交換器出貨量將翻倍成長,且受惠零組件缺料逐漸緩解,未來營收具潛在上漲空間 ( 公司法說表示,交換器營收占比有望從2022年10% 提升至2023年15% ),然考量整體交換器和 Smart NIC 出貨量都將因為新舊產品交替而下滑,加上 Broadcom 全系列主晶片將於 2023 年漲價 6%,將壓抑智邦獲利表現,故給予智邦 「中立 」 評等。